フリーランスは住宅ローンが組みにくい?審査に通るポイント

最終更新日:2021/07/09

作成日:2016/07/29

多くの人にとって、生涯で1,2を争うほどの高額な買い物と言えばマイホームなどの不動産でしょう。独立、起業したフリーのコンサルタントの方の中にも、将来マイホームの購入を検討している方も多いのではないでしょうか。一戸建てでも分譲マンションでも、不動産の購入で考えなければならないことの1つと言えば、「住宅ローン」です。

一般的に個人事業主などフリーランスは、会社員より住宅ローンの審査が厳しいと言われています。企業経営者の場合も同じく、収入が高くても審査が厳しいという現実があります。

フリーランスや企業経営者でも住宅ローンの審査をスムーズに通過させるためには、事前のしっかりした対策がポイントです。

今回は、個人事業主などのフリーランスや起業した経営者の方が、金融機関から住宅ローンの審査を受ける時に気を付けたいポイントをまとめました。

目次

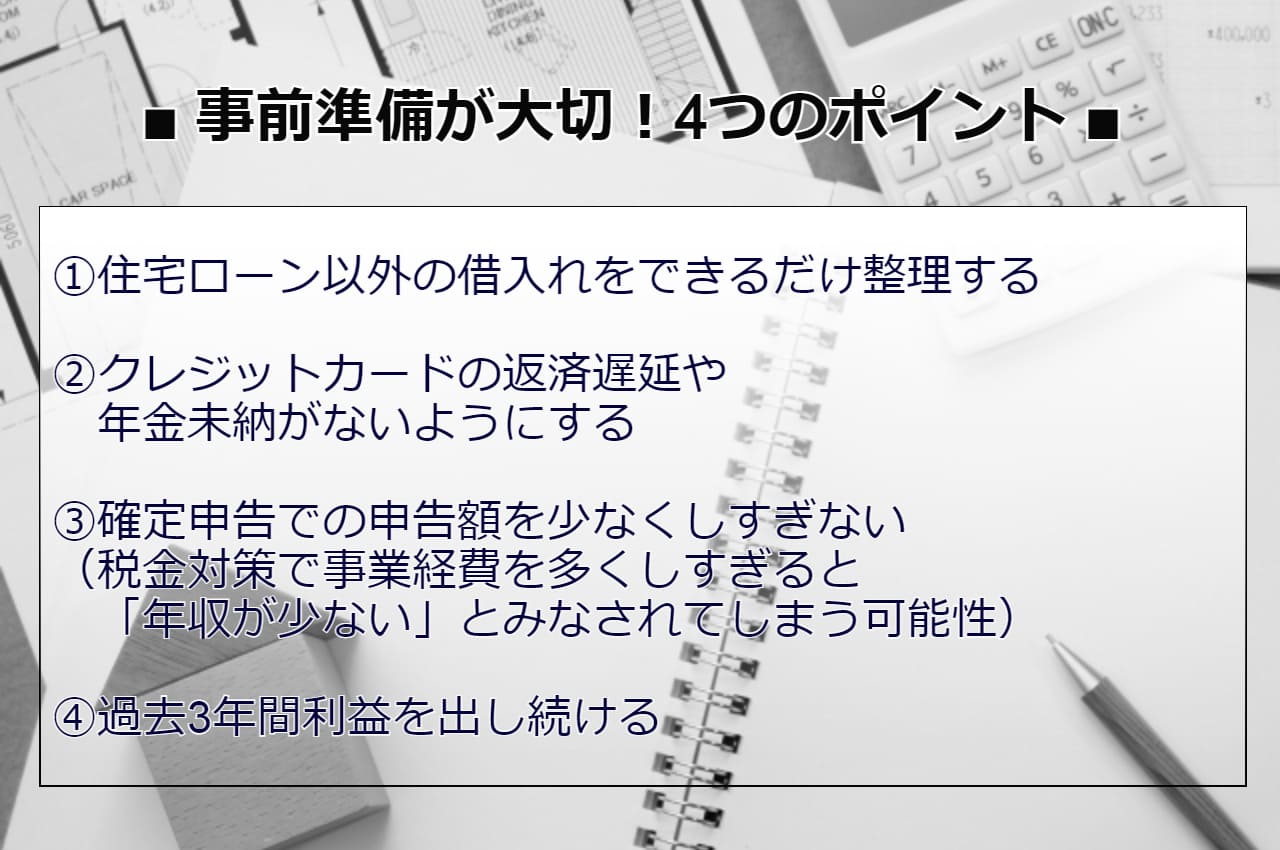

■住宅ローンを検討するフリーランスがやっておくべき事前準備

(1)住宅ローン以外の借入れをできるだけ整理する

(2)クレジットカードの返済遅延や年金未納がないようにする

(3)確定申告での申告額を少なくしすぎない

(4)過去3年間利益を出し続ける

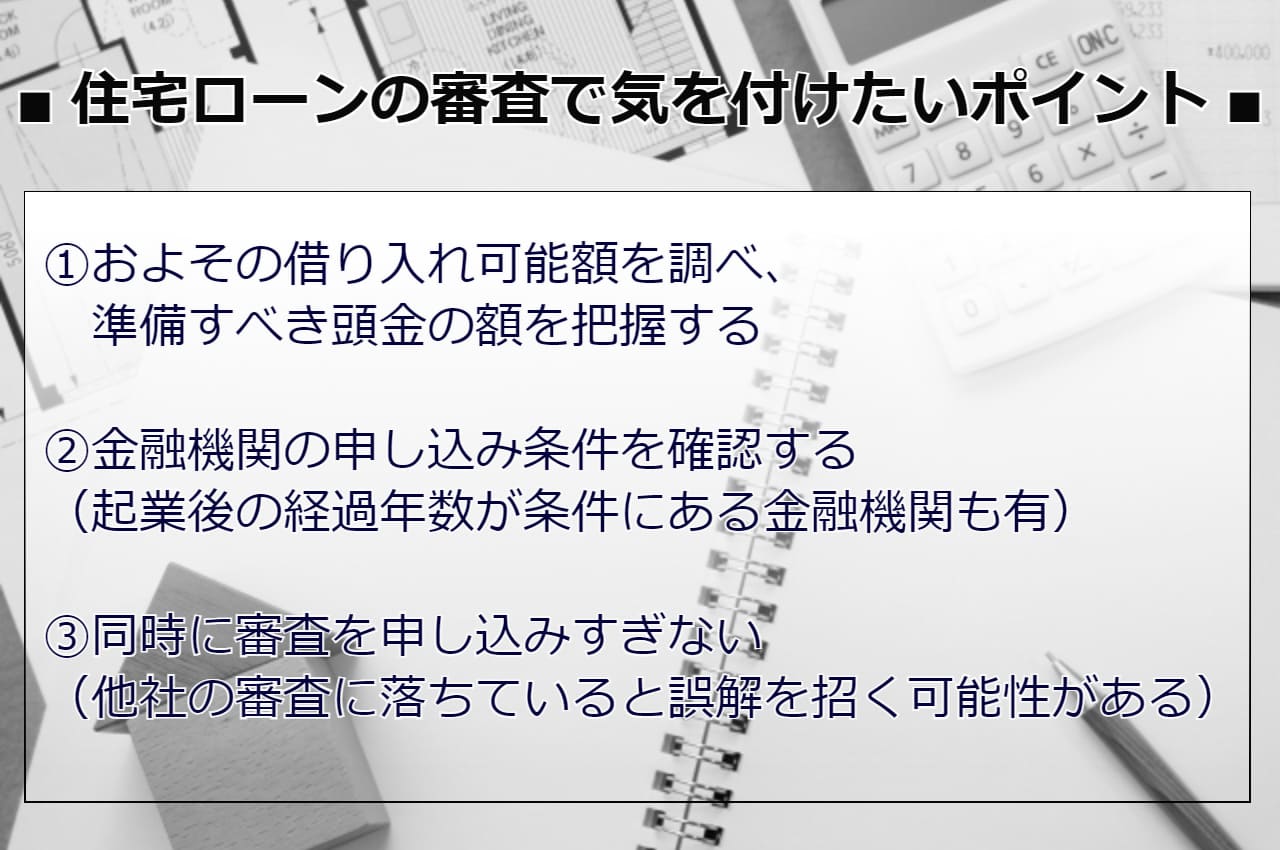

■住宅ローンの審査を受けるタイミングで気を付けたいポイント

(1)借り入れできる金額を把握する

(2)金融機関の申し込み条件を確認する

(3)同時に審査を申し込みすぎない

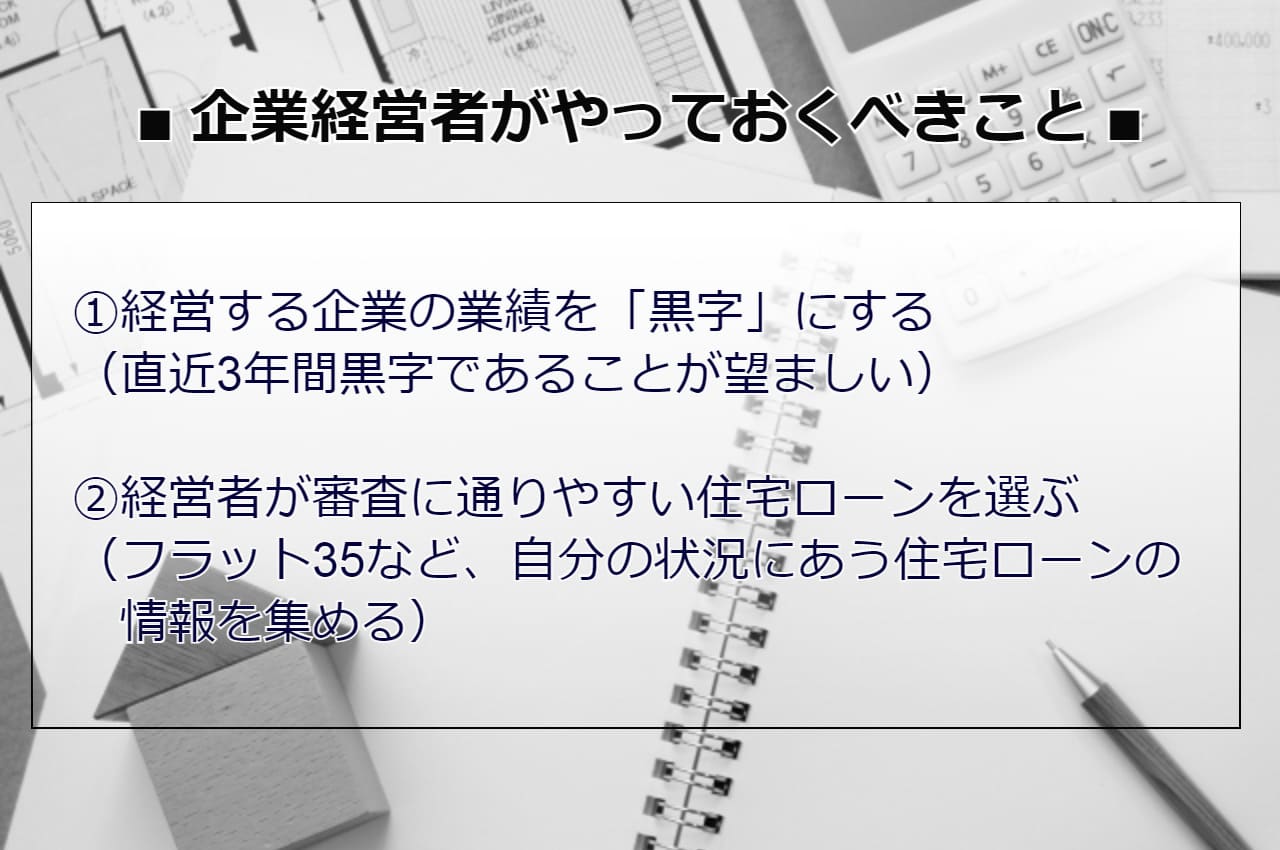

■企業経営者が住宅ローンを組むとき、絶対やっておくべきこと

(1)経営する企業の業績を「黒字」にする

(2)企業経営者が審査に通りやすい住宅ローンを選ぶ

※本コラムは、2021年7月9日に「借りやすい?借りにくい?フリーコンサルタントのローン事情」を再構成したものです。

住宅ローンを検討するフリーランスがやっておくべき事前準備

一般的に個人事業主などフリーランスは会社員と比べて住宅ローンの審査が厳しいと言われます。どの業種でも変わりはなく、起業したコンサルタント業も例外ではありません。

これは「収入の安定性」が会社員より低いとみなされてしまうためです。企業に勤める会社員なら、よほど創業したばかりのベンチャー企業でない限りは(もちろん借入額の大小の問題はあるにせよ)、住宅ローンの審査でつまづくことは少ないでしょう。 一方で個人事業主は企業という後ろ盾がないため、どうしても信用が低くなりがちです。

独立、起業したフリーランスのコンサルタントの中には、会社員の頃より年収がアップした方も多いのではないでしょうか。しかし収入が上がっても、住宅ローンの審査になると会社員より厳しくなってしまうのが現実です。

フリーランスなど個人事業主が住宅ローンの審査をスムーズに通過するためには、事前準備が大切です。ここではやっておきたい事前準備について、4つのポイントにまとめました。

(1)住宅ローン以外の借入れをできるだけ整理する

フリーランスなど個人事業主の場合、“事業関連の借入れ”がある方も多いのではないでしょうか。実は事業用の“借入れ”も、住宅ローン審査に影響を与えてしまいます。「個人ではなくあくまで事業としての借金なのに?」と思われるかもしれませんが、融資する側は「事業の状態=個人の信用状態」と考えます。

そのため事業用途の借り入れを行なう際にも、自身の住宅購入を想定して意思決定する必要があります。ここは会社員との大きな違いなので、起業したばかりの方は特に注意したいポイントと言えるでしょう。もし返済できそうな借り入れがあれば、可能な限り整理しておくことをおすすめします。

(2)クレジットカードの返済遅延や年金未納がないようにする

意外と気にしていない方が多いのですが、実はクレジットカードの返済遅延があると住宅ローンの審査に引っかかる可能性があります。クレジットカードを利用すると、氏名や住所などの個人情報と支払い状況が「信用情報」として専門機関に登録されます。金融機関は住宅ローンの審査にあたって、この信用情報を必ずチェックします。もし遅延情報があれば、住宅ローンの返済能力も問題があるとみなされてしまうわけです。

あわせて気を付けたいのが、税金(所得税・住民税)や社会保険料の未納。これもクレジッドカードの返済遅延と同じく、返済能力がないとみなされ住宅ローンの審査にマイナスとなることもあります。

なおクレジットカードと違って、税金や社会保険料の支払い情報は「信用情報」には含まれません。しかし住宅ローンの審査を申し込む際、多くの金融機関では納税証明書や確定申告書等の書類を求めるケースがほとんどです。こうした書類をもとに金融機関は税金や社会保険料の支払い状況を見て、返済能力に問題がないかチェックするというわけです。

普段からクレジットカードや税金などの支払いは忘れずに対応しましょう。

(3)確定申告での申告額を少なくしすぎない

フリーランスなど個人事業主の場合、支払う税金を少なくするため、確定申告で経費や控除額をなるべく多くして所得額を減らす方が多いのではないでしょうか。

これは住宅ローンの審査という面では、むしろマイナスになる可能性があります。金融機関が住宅ローンの審査をする上で、確定申告書の所得額(事業経費などを差し引いた額)を年収とするケースが多いためです。つまり税金対策として事業経費を多くしすぎると、所得額が減り「年収が少ない」と金融機関にみなされてしまう可能性があります。ここも会社員との大きな違いと言えるでしょう。

(4)過去3年間利益を出し続ける

個人事業主の住宅ローン審査では、過去3年分の確定申告書を提出するケースが一般的です。つまり3年間事業としてしっかり利益を出し続けているか、という点が問われるのです。

「事業は赤字でもローンは支払える」と本人が考えていても、金融機関は事業の成績=個人の成績とみなします。赤字が続いている個人事業主やフリーランスの方は、その時点で門前払いとなるケースもあります。

ただし金融機関の中には減価償却費を経費とみなさず、申請者の所得を計算してくれるところもあるようです。金融機関がどのような計算で所得を算出するのか、審査基準を事前に確認しておくことをおすすめします。

※上記はさまざまな状況により異なる場合があります。あらかじめご了承ください。

住宅ローンの審査を受けるタイミングで気を付けたいポイント

住宅ローンの審査を申し込むタイミングでも、いくつか気を付けたいポイントがあります。ここでは基本的な3つの注意点をまとめました。

(1)借り入れできる金額を把握する

住宅ローンで借り入れできる金額は金融機関によって異なります。また年齢や年収などによっても借入可能額は大きく変わります。まずは自分がどのくらいの金額まで住宅ローンを組めるのか、把握しておきましょう。

金融機関によってはホームページなどで簡易シミュレーションができるところもあります。シミュレーションをしておけば、およその借り入れ可能額のほか毎月の返済額などを手軽に把握できます。

借り入れ可能額がわかれば、「どのくらい頭金を貯めるべきか」が見えてくるというわけです。頭金をなるべく多くしておくことも、住宅ローンの審査に通りやすいポイントです。

(2)金融機関の申し込み条件を確認する

会社員でも勤続年数が短いと住宅ローンの審査に通りづらいことがありますが、これは個人事業主でも同じ。「起業して〇年経過しないと住宅ローンの申し込みができない」といった条件を設定している金融機関もあります。

年収や年齢だけではなく、金融機関によってさまざまな申し込み条件を設定していますので、あらかじめ申し込み条件を確認しておきましょう。

また会社員のマイホーム購入は居住目的がほとんどですが、フリーランスの場合はマイホームを事業用にも使いたい、つまり自宅兼事務所としてマイホームを購入するケースもあります。

多くの金融機関では、自宅兼事務所目的となると住宅ローンが組めないケースが一般的。しかし新生銀行や住信SBI銀行など一部の金融機関では、自宅兼事務所でも住宅ローンが組める場合があります。申し込み条件をチェックした上で金融機関へ相談することをおすすめします(詳細は各金融機関にお問い合わせください)。

なお住宅ローンを組む場合、多くの金融機関が「団体信用生命保険(団信)」への加入を必須としています。この点は会社員でもフリーランス、企業経営者でも同じです。団信とは、住宅ローン返済中に万が一のことがあったとき、保険金によってローンが完済される仕組みのことです。

(3)同時に審査を申し込みすぎない

短期間で多くの金融機関に住宅ローンの審査依頼をすることは、避けた方がよいでしょう。金融機関は住宅ローンの審査を申し込まれると、調査機関へ申請者の信用情報の開示請求をします。

この開示請求は、実は履歴として残ります。

つまり開示請求回数が多すぎると「この申請者は他社の審査に落ちているのでは」と思われてしまい、住宅ローンの審査が厳しくなる可能性があるわけです。「一度にこんなに申請しているなんて、信用できないのでは」と思われてしまうことも考えられます。

ただし開示請求の履歴は、一定期間で消えると言われます。間隔をあけてバランスよく住宅ローンの審査を依頼するなら、問題ありません。

とはいえどこかの金融機関に引っかかることを期待して、同時に何件も依頼を出すのは審査側に不信感を抱かせてしまう可能性があります。住宅ローンの審査を申し込む場合は、どれくらい勝算があるのか見極めて、金融機関を絞り込みましょう。

企業経営者が住宅ローンを組むとき、絶対やっておくべきこと

経営者といえば一般的には裕福なイメージがあるかもしれません。しかし個人事業主やフリーランスと同じように、企業経営者も住宅ローンの審査では厳しくみられる傾向があります。

住宅ローンは数十年という長期間の借り入れとなるため、個人の経営者はどうしても倒産や自己破産のリスクがあるとみなされがちです。年収1千万円を超えるIT企業の社長や個人事業主、フリーランスであっても住宅ローンの審査が通らないこともあります。一方で、半分程度の年収の会社員はすんなり審査が通る、ということも起こりうるのです。

企業経営者が住宅ローンの審査をスムーズに通過するためには、やはり注意したいポイントがいくつかあります。まず必須とも言える2つのポイントを解説しましょう。

(1)経営する企業の業績を「黒字」にする

会社員と違い、企業経営者は自分の年収だけではなく企業の業績も実は住宅ローンの審査に影響すると言われています。つまり企業としてきちんと「黒字」を出せているかどうか、ここが重要です。

特に起業したての中小企業が赤字という経営状態では、住宅ローンの審査に通るのは難しいでしょう。少なくとも直近3年間は、経営している企業の決算が黒字になっていることがポイントです。

(2)企業経営者が審査に通りやすい住宅ローンを選ぶ

住宅ローンの審査基準は、金融機関や住宅ローンの種類によって違いがあります。企業経営者でも不利になりにくい住宅ローンを選ぶということも、実は大きなポイントです。

例えば大手銀行の住宅ローンと比べて、企業経営者が審査に通りやすいと言われるのが「フラット35」。「フラット35」とは、住宅金融支援機構(旧社名:住宅金融公庫)による住宅ローンで、長期固定金利という点が特徴です。

「フラット35」の場合、まず経営する企業の決算書の提出が不要です。ここは他の住宅ローンと大きな違いと言えるでしょう。また一般的な住宅ローンと違って「フラット35」では購入物件の品質を重視しています。そのため年収などの条件のほか、購入物件の広さや品質も審査の対象となります。

フラット35も含めてさまざまな住宅ローンの情報を収集し、自分の状況にあう住宅ローンを選択しましょう。

まとめ

フリーランスのコンサルタントなどの個人事業主や企業経営者の方は、住宅ローンの借り入れという面では会社員と比べて不利というのが実情です。

会社員ならしっかりとした返済計画を立て、余計な借金などをしていなければ住宅ローン審査は基本的には通ります。しかし企業経営者や個人事業主の場合、収入の安定性という面で厳しい目で見られてしまうことが多いようです。また経営者として個人の収入だけではなく、経営状態も含めて判断されるのも会社員との違いでしょう。

将来不動産購入の予定があって住宅ローンを組むことを考えているなら、今のうちから準備しておくことが大切。特に節税のやりすぎは注意したいポイントです。

あわせて金融機関や住宅ローン選びも重要。普段から付き合いのある金融機関であっても、個人事業主や企業経営者には審査が厳しい場合もあります。審査をスムーズに通過できる住宅ローンを選ぶためにも、日ごろから情報収集に力を入れましょう。

<参照>

https://www.shinseibank.com/powerflex/moneylesson/loan/housing/vol117.html

https://www.zerorenovation.com/blog/freelance-housing-loan/

https://www.anken-navi.jp/news/work-freelance/freelance-loan/

(株式会社みらいワークス Freeconsultant.jp編集部)

◇こちらの記事もオススメです◇